15.04.2020 11:22

2020庚子年,新十年的开始。

新冠肺炎持续蔓延,不断挑战着医药供应链的稳定,与此同时也让全球医药产业链、供应链“抱得更紧”,中国医药国际化注入新内涵。特殊时期,我们审视过去与现在,更待探寻下一个十年的种种可能。

从“大进大出”到“优进优出”,这是中国医药产业这些年的显著转变。从宏观层面看,2019年底《中共中央国务院关于推进贸易高质量发展的指导意见》出台,明确提出“到2022年贸易结构更加优化,贸易效益显著提升,贸易实力进一步增强。”的总体目标,高质量发展构成了我们今天所说的“新时代”的一个主要内容。

改革开放四十年,我国制药工业实现由小到大、由弱到强的历史性跨越,但通过解析不同类别的产业“细胞”,中国企业在全球化方面与国际巨头仍有距离。党的十九大报告提出培育具有全球竞争力的世界一流企业。带着新的使命,中国医药产业向全球价值链中高端迈进,需利用“两个市场、两种资源”寻求技术创新、吸引尖端人才、提升品牌影响力,实现自我蜕变。

这些年,先锋企业绘制了自己的经纬线,并素描成产业成长的曲线。国家层面对产业政策做出全新顶层设计;中国医药保健品进出口商会作为行业组织全力促进全球监管机构、企业、行业间的交流沟通,力促产业国际化;同时,医药企业出海方阵自我革命。这股产业合力必将助力我们的企业在高质量发展的航路上乘风破浪,向实现医药强国梦前行!

历经2个月的时间,我们梳理了行业内部分代表性企业的发展历程,也对话了一些企业领袖。我们尝试用文字重现企业曾经走过的路,也努力记录下领军企业闪烁的战略火花。由中国医药保健品进出口商会与科睿唯安联合推出的行业报道《医药国际化原力新生》系列将从“成长的烦恼、转型的艰难、腾飞的曙光、未来的召唤”四个维度、九个方面描绘中国医药产业在国际化道路上的前世、今生与未来。这是我们想与大家共享一段历史回忆、一段对未来的思考,更是对这个行业爱之深的共情。

医药国际化原力新生之一:

创新突围,破解“成长的烦恼”

迎接新时代

风风雨雨数十载,从缺医少药到自给有余,再到伴随着改革开放中国医药产业飞速增长,一批原料药、制剂及医械等产品通过国际认证,出口品种范围不断扩大、技术含量不断升级,我国已跃升为世界原料药生产和出口的第一大国。

即便到今天,一场突如其来的新冠肺炎全球蔓延,中国原料药在国际医药供应链上的地位体现的淋漓尽致。当前全球疫情大爆发,印度、欧美等国相继封城封国限制出口造成国际原料药供给增压,多国面临断供风险。G20新冠肺炎特别峰会上,中国最高层领导倡议维护全球产业链、供应链稳定,并承诺中国将加大力度向国际市场供应原料药。足见,原料药是我国医药国际化的一面旗帜。

中国海关数据显示,2000年至2019年,20年间我国医药出口额(不含医械、诊断设备)从33.44亿美元发展到451.28亿美元,增长超过13倍,特别是在2001年中国入世后,我国医药国际化为世界经济增添了更多中国元素。21世纪第二个10年伊始,美股熔断、油市崩盘等因素相互交织激荡。短期看,地缘烈变引发贸易争端,资本暗流涌动,落后产能退场,新的产业格局将在高段位、高层次竞争之后形成。

繁荣背后的隐忧

提到中国医药产业国际化,就得先从原料药说起。

就外部要素而言,20世纪末,受国际大型制药企业提高核心竞争力、降低成本等需求影响,世界原料药的生产中心向发展中国家转移。新的国际分工使中国原料药行业迎来难得的发展机遇。凭借劳动力、原材料和环保成本低,规模大、品质高且品种齐全等综合优势,构建了“大出大进、大开大阖”的原料药发展业态及对外贸易竞争力。

从内部驱动看,“积极发展市场需求量大的药品及关键中间体”被写入《国民经济和社会发展第十个五年计划纲要》。那是一个充满机遇的变革时期,当时原料药市场处于上升周期,价格高、市场需求旺盛,以江浙、山东沿海一带为代表的原料药企业扩大产能,业务强劲增长。在良好的内外部环境的共同促进下,十一五期间我国原料药产业得以蓬勃发展。

然而,在中国成为原料药生产与供应第一大国的同时,大宗原料药产品产能周期性过剩,附加值低的结构性矛盾也逐渐表现出来。2010年前后原料药市场回暖引起新一轮扩产潮。例如青霉素当时全球总需求量只有5-6万吨,而我国的产能却超过了10万吨。7-ACA全球需求量为4000吨,而我国年产能却达到7000吨,产能利用率只有六成。在国家发改委公布的《产业结构调整指导目录(2011年本)》中,VC、青霉素工业盐、7-ACA等大宗原料药均被列入“限制类”,但在西部低成本能源优势区域,各大企业仍在继续扩建类似项目。医保商会统计显示,2010年中国出口的品种中,均价超过100美元/公斤的有27只,占全部品种比例的12.11%,但出口额占比只有5.59%。在均价超过500美元的品种中,60%的出口数量实现增长,80%的品种均价上涨,反映出高端产品的市场稳定,但高端原料药比例过低。47%的原料药品种出口均价在10美元/公斤以下,说明低水平同质化严重,低价竞争情况突出。中国原料药结构性缺陷严重,行业产业链调整迫在眉睫。

国家层面清醒地认识到这一点,并打组出合拳力促产业结构调整与升级:2010年工信部等部门出台《关于加快医药行业结构调整的指导意见》。手性合成、新型结晶等原料药新技术,运用细胞工程技术构建新菌种或改良发酵或半发酵类产品的生产菌种成为提高质量、产率,节能减排的重要手段。此后,相关部委从环保、一致性评价及关联审评等政策维度推动了原料药行业的常态化供给侧改革。

在国内积极调整产业结构的同时,近十年世界贸易摩擦不断升级、关税及非关税措施风云变化,我国原料药出口起伏不定,直到2019年才逆势重回增长快车道,全年进出口总额达444.34亿美元,其中出口额336.83亿美元,同比增长12.1%。原料药出口量更是迈入千万吨级门槛,达到1011.85万吨,量价齐升。抗病毒类、结核类、心血管类、抗癌类等特色原料药出口额增长较快,其中抗癌类原料药出口额达到近1亿美元。解热镇痛类、氨基酸类、四环素类、头孢菌素类、林可霉素类等大宗原料药出口额稳定增长。 维生素类、青霉素类、大环内酯类、氯霉素类等大宗原料药的出口额因为出口价格下跌,则出现了不同幅度的负增长。产业结构仍在持续调整、优化中。

2020年,四部委联合发布《推动原料药产业绿色发展的指导意见》,提出五年突破20项以上绿色关键共性技术,基本实现行业绿色生产技术替代。新十年培育一批高质量创新型企业的号角再次吹响。

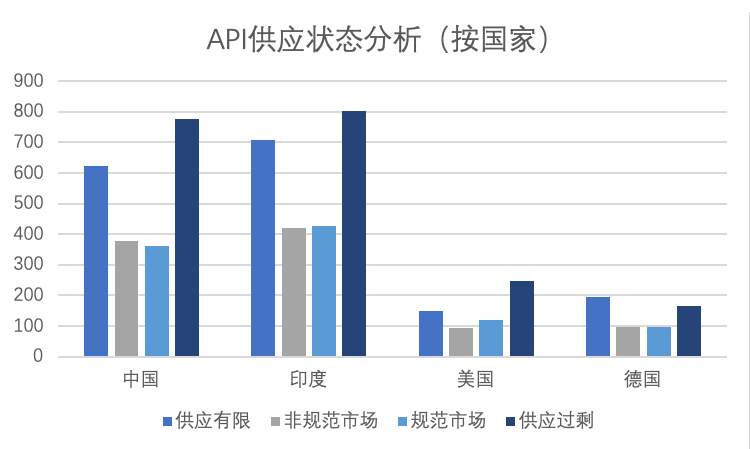

值得思考的是,纵观我国现代医药产业蜕变的成绩,仍有三大痛点有待根除:1)身处价值链低端。我国原料药行业总体仍处于浅层工业化阶段,过于依赖成本比较优势导致产品附加值难以提高;2)研发投入不足,创新力弱。从主营原料药的30家上市公司财报看,近三年研发总投入过十亿元的仅3家,而不足一亿元的有10家;3)产业结构不合理,一般产品相对过剩与技术含量高、附加值大的产品短缺同时并存。据科睿唯安报告显示,在全球API市场供应中,全球供应过剩的品种共有828个,中国和印度分别有776个和802个品种,而美国、德国分别只有248和167个品种,差别较为明显。我国原料药行业产能过剩现象仍需引起重视,供给侧改革仍需加强,整个过程还会有阵痛,且危机并存。

全球API供应状态分析图(中、印、美、德四国)

备注:

供应过剩-规范市场供应大于需求

规范市场-规范市场有可供应来源

非规范市场-非规范市场有供应来源但规范市场供应数量有限

供应有限-规范市场和/或非规范市场供应来源有限

数据来源:科睿唯安Newport Premium, a Cortellis solution 2020-04-15

重塑价值链“高地”

我国原料药发展史,是医药产业生动蜕变的剪影。21世纪初为盘活存量资产,当时宏观政策调控让中小企业进入关停并转的整顿期,行业经历了一轮洗牌,落后产能逐步被淘汰。

此时,国家层面洞察到全球仿制药市场快速增长的契机,2010年起大力推进出口增长方式的转变,扩大制剂出口,特别是面向欧美日等全球主要医药市场;筛选具有比较优势的制剂产品,加快国际注册和生产质量体系国际认证,建立国际营销渠道,培育自主品牌。

同时,产业升级倒逼着企业自我进化,参照国外医药产业发展轨迹,发展制剂成为共识。如华海药业、京新药业、浙江医药等加速转型并获得成功。华海药业是首个实现制剂规模化出口主流市场的中国仿制药企业。当2002年华海提出申请制剂cGMP国际认证时,很多人认为难以达成。毕竟当时国内药企在国际认证领域还是一片空白。“虽是国际认证,但牵一发动全身。无论技术、装备、管理、文化还是理念,软硬件都要同步全球化。” 这是华海的感悟。从原料药转型发展制剂,华海经历了不少坎坷,整整5年时间才有制剂通过美国FDA认证。

对于这种转型升级的紧迫性,作为我国VC四大家族之一的石药集团感同身受。2002年,其青霉素、维生素等系列原料药销售收入、利润、利税等指标均排名全国医药行业前列,但转型同样紧迫。石药力争成为全球范围内具有广泛影响、备受尊重的创新药企,仅靠原料药是支撑不起这座大厦的。2006年研发8年的恩必普终于上市,遭遇的却是连续多年销售不佳。当时,石药高层曾气得直拍桌子,但他们坚持了下来,且不断加大研发创新力度。十年磨一剑,2019年石药实现营收221亿元,包括创新药产品129.75亿元,其中恩必普增长35.8%,抗肿瘤药增长148.8%。这些年石药在心脑血管、糖尿病、抗肿瘤、精神、神经、抗感染等领域深耕细作,玄宁更是成为了中国首个获美国FDA完全批准的创新药。Endpoints News根据生物制药公司截至2020年3月5日的市值,列出的最新版全球药企TOP50排行榜上,石药凭实力入选并位列第41名。

没有压力就没有动力。入世提升了中国制药业国际化的整体竞争力,但加入ICH则意味着我国医药产业真正置身于全球医药创新格局中。不可否认,与欧美日等发达国家相比,中国制剂整体短板仍在创新力上。

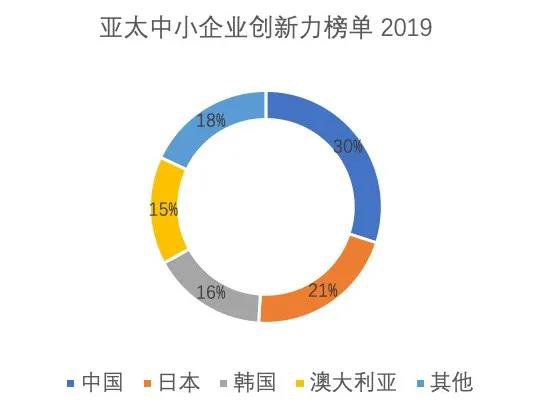

因此,产业升级在制剂领域也需竖起大旗,而创新给高质量发展注入了滂湃动力。据科睿唯安《2019亚太地区制药创新报告》显示,随着中国制药企业早期研发不断投入、制药企业成熟不断提升以及持续改进的监管政策环境,预计未来中国大陆的新药数量将以每年大约33%的速度增长,五年内将占全球市场的16%。值得注意的是,中国大陆企业在其中小型企业创新力榜单上的数据最为突出,排名前四分之一(25家)的企业中,超过四分之一(30%)的企业总部在中国。

创新是全球竞争的本质

过去提到“走出去”我们注重的是产品出口,而真正“走出去”是“产品、人、资本、文化”全面参与全球竞争。原料药也好,制剂也罢,这四个维度的走出去均需内外合力形成良好的创新环境,进而促进我国医药产业全方位站到世界舞台中心。

首先,内部合力正在凝聚。我国现代制药工业从零起步,1978年后合资企业的出现在改善中国“缺医少药”局面的同时,也开启了仿制药发展的新篇。而当时《药品管理法》将“创制和仿制”药品均称“新药”,鼓励研发生产国外已上市、国内尚无药可用的品种,加之其背后还牵扯药价、招标等利益,造成近19万个药品批文中95%以上是仿制药批文,99%的药企以仿药为主。开展仿制药一致性评价在2012年写入《国家药品安全十二五规划》,以改变大而不强的产业格局。研究美国制药创新竞争力的形成,主要基于FDA高水平的科学监管、自由定价原则下发达的商业保险体系和仿制药的临床替代。与之相近,2008年我国启动“重大新药创制”专项以来,MAH制度、临床试验默许制和医保支付改革等新政鼓励创新,加入ICH后我国制剂全球化竞合能力全面提升。

其次,外部整合力崛起。自1993年国内医药行业首家公司挂牌后,不少医药资产证券化后开始同全球资源整合。2003年起中国医药企业开始海外并购实现资源互补。如2017年轰动一时的复星医药以71.42亿元收购印度药企Gland Pharma 74%的股权,在资本领域长袖善舞的复星医药既整合了其研发能力,又将产品实现在印度本土市场拓展,此举储备了国际化人才还曲线进入美国市场,这种借力手段一举多得。当前“一带一路”倡议为医药企业外部借力、加深国际合作提供了更多机会。

客观上说,持续且稳定地创新发展生态,需技术、政策、资本、人才等要素叠加。至于路径选择则取决于企业的未来定位、发展战略、竞争力等,同时也应结合世界重大疾病的发展趋势。新时代,我国医药全球化从高速走向高质量,无论是升级发展特色原料药,还是转型拓展制剂业务,内动力均来自于创新。我们的这些突围主力—头部企业会如何践行?让我们在接下来的报道中一同走进他们。

《医药国际化原力新生》系列报道:

医药国际化原力新生之四:两端相望,外贸企业绘就医药出海“新微笑曲线”

医药国际化原力新生之六:纵深推进,中国制药海外拓展的渠道战略与选择

医药国际化原力新生之七:资本力是衡量药企融入全球体系的“标尺”